供给量由增转减 但周期长度明显缩短

从近两年 猪价 涨跌变化趋势与能繁母猪存栏量增减趋势结果导向看,近一年能繁母猪存栏量环比走势基本符合逻辑。

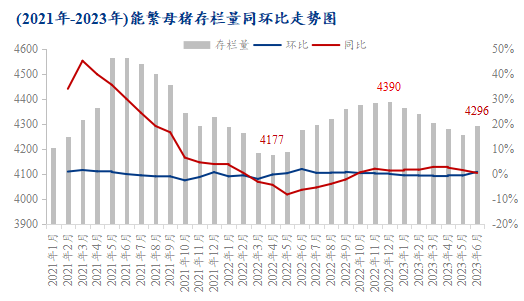

图1 2021-2023年能繁母猪存栏量同环比走势图

2022年5月能繁母猪存栏量环比转正并持续增加至2022年12月,增幅5.1%,则对应至少2023年10月前供给增量趋势不变;2023年1-5月,能繁母猪存栏量环比持续减少,但幅度偏小,虽对应2023年11月-3月供给减量,但因去化幅度偏小且母猪存栏基数大、母猪效能高、配种率高等因素,供给减量程度或十分有限。

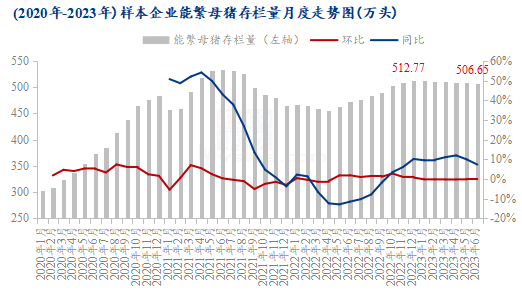

图2 2020-2023年样本企业能繁母猪存栏量月度走势图

尤其,据Mysteel农产品(000061)123家样本企业统计,2023年1-6月能繁母猪存栏量由512.77万头将至506.65万头,降幅仅1.12%,且7月能繁母猪存栏量环比增加0.02%。

能繁存栏去化缓慢,一方面因上半年猪价行情尚可,售卖 仔猪 所获利润可适度填补其他亏损,另一方面因猪价虽处在成本线以下,但价格水平并未处在极低水平,养殖场亏损情况尚可,且有大量其他行业资金注入养殖头部企业,支撑猪企继续经营、甚至扩产,尽管部分中等规模场因资金压力存在一定主动去产能情况,但更多为后备母猪或多胎次低产母猪,低胎次高产原种猪基本无主动淘汰情况,故上半年产能趋缓较缓,也就造就从生猪供给量看,今年四季度到明年二季度以前虽有缩量但幅度十分有限的结果。

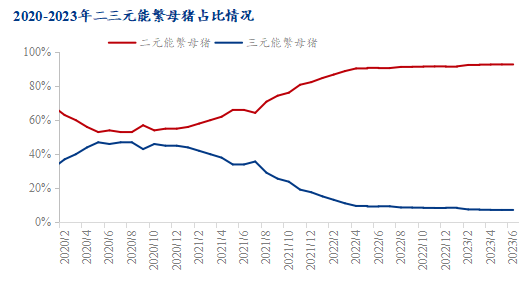

图3 2020-2023年二三元能繁母猪占比情况

此外,除了能繁母猪基数还偏高之外,母猪的配种意愿、效能改善也是后续供给压力的增长点。只不过,母猪的产能置换,更多的发生在价格剧烈波动、产能大幅调整的2022年以前,2022年以后高补低淘的母猪产能置换已经完成,故2022-2023年因母猪效能提升带来的供给压力已微乎其微。

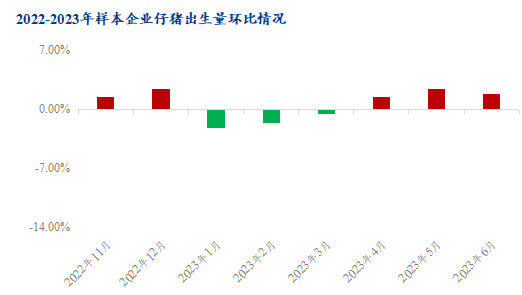

图4 2022-2023年样本企业仔猪出生量环比情况

另外,从仔猪情况看,前面所提及的2023年1-3月份受北方动物疫病影响,仔猪存栏环比有所下降,但4-5月份随着天气转暖,疫病形势好转,仔猪出生量持续环比增加,而6月份仔猪出生量按能繁走势看,按理应减少,才能对应着四季度的供给缩量,但是从样本规模企业仔猪出生量看,是环比小幅增加的,所以尽管整个年底供给压力会稍微减轻,但规模场的猪还是不少的。

故下半年供给形势为8-9月份稍微减量,10-11月份稍微增量,年底减量。大趋势已从增量过程转为减量过程,体现周期已然反转事实。

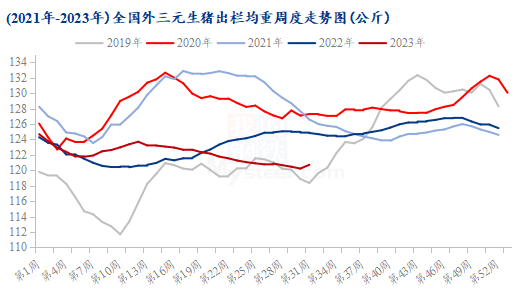

图5 2021-2023年全国外三元生猪出栏均重周度走势图

此外,除了生猪供给量变化趋势较关键外,出栏均重也是影响猪肉的关键因素。从历年出栏均重看,今年均重水平明显偏低,上半年增加幅度有限,不过近期因压栏、增重、二育等因素而开始增加但仍不甚明显。

体重方面,需要关注的在于二次育肥的体量与未来出栏时间点。体量因猪价短期急涨,部分错过时机,且部分因资金原因或退出市场原因,今年二育体量要明显小于往年。出栏节点多数瞄准9-10月双节时期,但也有部分采取随时灵活出栏策略,需要密切观察。同时目前120公斤水平要回升至下半年125-130公斤左右水平仍有较大距离,供给后移所带来的供给压力大小亦需要持续关注。

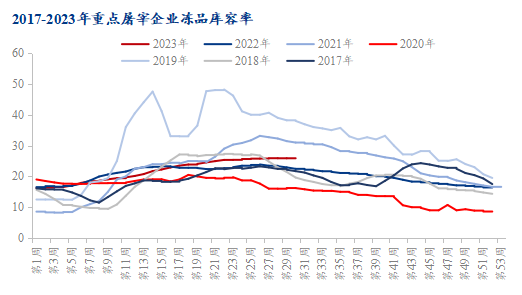

图6 2017-2023年重点屠宰企业冻品库容率

除鲜品外,冻品对短期供给影响力也需重视。从保质期和出库行情、预期看,2023年冻品建库在2-6月份,按分割品1年最长保质期看,至多2024年二季度前要出完,但是市场对明年行情预期普遍偏悲观,故更大的概率是年内大部分就出完,若按照年内出库300万吨、月出库60万吨、日出库2万吨冻品的量计算,占日供给量的12.8%(猪肉表观消费年均5700万吨),日均是15.6万吨左右,此量级的影响,同比来看不算小,而且更多集中在节前、年前,影响也不会小、需要持续观察。

种猪推荐

种猪推荐 种猪品系

种猪品系 核育育种

核育育种 种公猪站

种公猪站 国内引种

国内引种 国外引种

国外引种